12 ноября 2014 года в рамках выставки MITEX-2014 состоялась конференция РАТПЭ «Российский рынок электроинструмента и средств малой механизации. Состояние и перспективы». На ней выступили:

• Президент ассоциации РАТПЭ Гольдштейн Борис Григорьевич. Приветственное слово.

• Председатель комитета по маркетингу ассоциации РАТПЭ Долгоруков Александр Александрович. Доклад: «Российский рынок электроинструментов, садовой техники и СММ России».

• Председатель Совета по техническому регулированию и стандартизации при Минпромторге России Лоцманов Андрей Николаевич. Доклад: «Текущая ситуация в области технического регулирования и стандартизации электроинструмента».

• Заместитель по маркетингу проректора по научной работе и экономическому развитию «Международного института рынка» Васильев Михаил Маркович. Доклад: «Портрет российского потребителя электроинструментов».

В докладе отражены основные тенденции по изменению объема и структуры рынка электроинструментов, средств малой механизации, садовой техники, измерительной техники и рынка оснастки России. Также я скажу несколько слов о рынке электроинструментов Украины – крупнейшего после России рынка среди стран СНГ.

Все данные, на которых основан доклад, являются результатом исследований, которые постоянно проводит Комитет по маркетингу Ассоциации РАТПЭ. В основе этих исследований лежат данные о продажах, полученные от компаний-производителей электроинструмента и крупнейших торговых компаний, а также данные об импорте электроинструмента, полученные от Федеральной таможенной службы.

На графике 1 представлен Российский рынок электроинструментов с 2008 по 2013 год, а также прогноз на 2014 год. Под рынком электроинструментов здесь понимается весь ручной и переносный электроинструмент, аккумуляторный инструмент, промышленные пылесосы.

В 2013 году объем российского рынка электроинструментов составил 23 миллионов штук, что на 10% больше, чем объем рынка в 2012 году.

В 1-м полугодии 2014 года объем российского рынка снизился на 16% по отношению к 1-му полугодию 2013 года и составил 9,5 млн. штук электроинструментов.

Наш прогноз по объему российского рынка электроинструментов на 2014 год – 18 млн. штук, что на 20% меньше 2013 года.

Прогнозируемое снижение объемов российского рынка связано с непростой геополитической обстановкой и как следствие, сложившейся ситуацией неопределенности, повлекшей снижение активности потребителей электроинструмента и средств малой механизации, ростом цен на электроинструмент, снижением объемов строительства.

На слайде №2 показано соотношение аккумуляторного и сетевого электроинструмента на рынке России. В целом, доля аккумуляторного инструмента продолжает расти, но в 2014 году мы прогнозируем небольшое снижение доли аккумуляторных инструментов, что связано с более высокой их стоимостью, по сравнению с сетевыми аналогами, что является сдерживающим фактором для покупателей в условиях не очень благоприятной экономической ситуации. Тем не менее, мы уверены в постоянном росте доли аккумуляторного инструмента на российском рынке в долгосрочной перспективе.

Среди всего аккумуляторного инструмента (слайд 3) основной объем продаж приходится на аккумуляторные дрели и шуруповерты – их доля среди всего аккумуляторного инструмента составляет 90% от количества проданных штук. Рост продаж аккумуляторных дрелей происходит, в основном, за счет снижения объемов продаж сетевых дрелей. Если в 2008 году доля аккумуляторных дрелей среди всего количества проданных дрелей составляла 49%, то в 2013 году аккумуляторные дрели превзошли по объему сетевые, и их доля составила 52%.

На слайде №4 показан российский рынок, сегментированный по сферам применение электроинструмента. Большую часть рынка – 52% занимает общестроительный инструмент, который включает в себя: сетевые и аккумуляторные дрели и шуруповерты, аккумуляторные отвертки, лобзики, строительные фены, строительные пылесосы. На втором по объему месте находится инструмент для металлообработки. Его доля – 24%. Металлообработка включает в себя такие инструменты как: угловые шлифовальные машины, прямошлифовальные машины, сабельные пилы, точильные станки, ножницы по металлу и полировальные машины. Инструмент для деревообработки, к которому относятся дисковые пилы, рубанки, фрезеры, торцовочные пилы, вибрационные, эксцентриковые и ленточные шлифовальные машины, занимает 14% рынка. Рынок инструментов для бетонообработки занимает 10%. К нему относятся: перфораторы, отбойные молотки, строительные миксеры и штроборезы. Данная структура рынка является достаточно стабильной и остается практически неизменной последние 6 лет.

На слайде №5 представлен рынок садовой техники, который включает цепные бензиновые и электрические пилы, газонокосилки, триммеры и кусторезы, садовые минитракторы, снегоуборщики, воздуходувки, мотобуры, бензорезы и мойки высокого давления.

В 2013 году объем российского рынка бензоинструментов составил 6,1 миллиона штук, что на 7% больше, чем объем рынка в 2012.

В 1-м полугодии 2014 года рынок садовой техники снизился на 3% по отношению к 1-му полугодию 2013 года и его объем составил 4,2 млн. штук.

Наш прогноз на 2014 год – 5,7 млн. штук бензоинструментов, что на 7% меньше, чем в 2013 году.

Какой тип привода используется в технике для сада? В 2013 году 70% проданной садовой техники имело бензиновый привод, немного менее 30% — электрический и немного более 1% — аккумуляторный привод. На графике 6 видно, что доля аккумуляторного инструмента хоть и совсем небольшая, но она имеет тенденцию к увеличению. В 2008 году доля инструмента с аккумуляторным приводом составила 0,8%, а в 2013 году — 1,2%. В 1-м полугодии 2014 года его доля снизилась до 0,3%, по всей видимости, из-за высокой цены. Также снизилась доля инструментов с бензиновым приводом, по той же причине.

На слайде №7 представлен рынок измерительной техники, который включает дальномеры, лазерные уровни и нивелиры, детекторы металла и проводки, электронные уровни.

В 2013 году объем российского рынка измерительной техники составил 670 тысяч штук, что на 8% больше, чем объем рынка в 2012 году.

В 1-м полугодии 2014 года рынок измерительной техники сохранил положительную динамику, прибавив 2% по сравнению с 1-м полугодием 2013 года.

Отсутствие спада на рынке измерительной техники обусловлено тем, что данный рынок стал развиваться в России относительно недавно, и есть достаточный потенциал для увеличения его объемов. Тем не менее, в 2014 году рост рынка измерительной техники относительно 2013 года практически остановился.

Наш прогноз на 2014 год о – 670 тыс. штук, что равняется объему рынка в 2013 году.

В 2013 году мы начали мониторинг рынка расходных материалов. По нашим оценкам объем рынка в 2013 году составил 24 млрд. рублей, в оптовых ценах, что составляет около 38% от объема рынка электроинструментов. Наибольший объем продаж приходится на сверла, абразивные круги, цепи для пил и буры для перфораторов.

Вторым по значимости рынком электроинструментов среди стран СНГ является рынок Украины (слайд 9).

В 2013 году объем рынка электроинструментов Украины вырос по сравнению с 2012 годом на 31%, его объем составил 4,2 млн. штук электроинструментов.

До 2008 года рынок Украины демонстрировал положительную тенденцию. С 2005 года по 2008 год его объем увеличился более чем в 2 раза: с 2 млн. штук до 5 млн. штук. Кризис конца 2008 года, а также нестабильная политическая ситуация внесли свои изменения – в 2009 году объем рынка снизился до 2,4 млн. штук и его объем до сих пор не вернулся к отметке докризисного 2008 года.

Непростая политическая, социальная и экономическая ситуации в Украине сегодня, не позволяют нам делать какие-либо прогнозы относительно рынка в 2014 году. Я очень надеюсь, что конфликт на Украине не будет продолжаться долго и жители этой страны смогут вернуться к нормальной мирной жизни.

Доля аккумуляторного инструмента (слайд 10) на рынке Украины остается достаточно низкой – всего 9%. Это более чем в два раза меньше по сравнению с рынком России и в несколько раз меньше, по сравнению с рынком стран Западной Европы.

На слайде №11 показан украинский рынок электроинструментов сегментированный по сферам применение электроинструмента. Также как и на рынке России, большую часть рынка – 48% занимает общестроительный инструмент. На втором по объему месте находится инструмент для металлообработки. Его доля – 32%. Рынок инструментов для бетонообработки занимает 11%. Инструмент для деревообработки занимает 9% рынка.

Если сравнивать с рынком России, то рынок металлообрабатывающего инструмента в Украине занимает более существенную долю, а доля рынка деревообрабатывающего инструмента, наоборот, существенно ниже, чем на рынке России. Доля инструмента для бетонообработки практически соответствует рынку России.

Актуальность темы выступления обусловлена тем, что в современных быстроизменяющих условиях на фоне процесса глобализации в мировой экономике происходит четкая структуризация отечественного рынка ручного электроинструмента и средств малой механизации. При этом уровень конкуренции в отрасли остается высоким.

Происходит это под влиянием ряда факторов:

— социально-экономического развития страны в целом и её регионов по отдельности;

— развития отдельных отраслей экономики страны (в первую очередь строительной);

— роста уровня конкуренции со стороны производителей и продавцов электроинструмента и СММ;

— формирующихся потребительских предпочтений пользователей инструмента, под влиянием данных процессов и др..

Сегодня рынку характерны в большинстве случаев отлаженные каналы сбыта продукции от производителей к конечным потребителям. Которые сформированны:

Во-первых за счет торговых сетей и отдельных розничных специализированных магазинов;

Во-вторых за счет развивающихся в России сетей розничных магазинов DIY формата, в том числе в крупнейших городах европейской части Российской Федерации.

В-третьих за счет интенсивного развития в большинстве регионов страны интернет продаж.

В сентябре этого года в Международном институте рынка было проведено исследование на предмет представленности в интернете предприятий розничной и оптовой торговли, занимающихся реализацией электроинструмента и средств малой механизации, в населенных пунктах регионов России с численностью более 25 тысяч жителей.

В результате было выявлено ссылок на 6726 магазинов в 580 населенных пунктах восьми Федеральных Округов РФ.

|

№ п\п |

Наименование Федерального округа |

Кол-во розничных магазинов |

Кол-во населенных пунктов |

|

1 |

Центральный ФО |

1463 |

136 |

|

2 |

Северо-Западный ФО |

793 |

54 |

|

3 |

Приволжский ФО |

1527 |

111 |

|

4 |

Уральский ФО |

822 |

71 |

|

5 |

Сибирский ФО |

1052 |

70 |

|

6 |

Дальневосточный ФО |

353 |

30 |

|

7 |

Южный ФО |

603 |

59 |

|

8 |

Северо-Кавказский ФО |

113 |

49 |

По результатам детального анализа полученных данных, к сожалению можно констатировать, что на карте нашей страны ещё остаются населенные пункты, где розничная торговля фактически отсутствует и единственным способом купить нужный инструмент является возможность покупателя поехать в ближайший более крупный населенный пункт или заказать его через интернет. И если для потребителей в Северо-Кавказком ФО, где расстояния между городами относительно маленькое и можно съездить в региональный центр и купить инструмент в специализированном магазине не составит проблем, то в Сибири и на Дальне Востоке это существенно влияет на процесс формирования культуры потребления электроинструмента. Которая в перспективе может стать важным фактором повышения эффективности в реализации инструмента конечному потребителю в розничных продажах, приводящих к совершенствованию их методов.

Такую структуру рынка розничных продаж электроинструмента и средств малой механизации в России было сложно представить каких-то 10-15 лет назад. Реализация инструмента в розницу осуществлялась преимущественно через отделы электротоваров хозяйственных магазинов, оставшихся ещё от советской система торговли и латки на рынках строительных материалов, число которых в тот период времени достигло максимума.

Такая схема реализации продукции была эффективной и само достаточной в условиях определенного дефицита инструмента на бытовом уровне в сфере потребления и его использования, а также начальной стадии формирования культуры профессионального потребления электроинструмента.

Говоря об интернет продажах, можно привести пример из родственной отрасли «электробытовой и компьютерной техники». Особо выделю, что это относится к родственной отрасли! Так по оценке озвученной руководителем службы общественных связей «Ассоциации товаропроизводителей и продавцов электробытовой и компьютерной техники» Антоном Гуськовым объем интернет продаж в денежном выражении составляет всего лишь 2,7% от величины классического ритейла в данной отрасли. Казалось бы, что такое 2,7% — как говорят математики величина из предела статистической погрешности. Однако абсолютные показатели прироста объемов интернет продаж на протяжении последних трех лет находятся на уровне 30% в год. Это позволяет путем простейших арифметических манипуляций предположить, что при условии сохранения данного тренда через 5 лет величина рынка электробытовой и компьютерной техники составит 10%, а через 10 лет – более 37%. Данное предположение, с учетом сложившихся тенденций в развитии IT технологий, является в определенной степени достаточно реалистичным.

Кроме того в последнее время маркетологами отмечается изменения поведения покупателей в процессе покупки товаров. Розничный магазин теперь все больше и больше рассматривается конечными потребителями в качестве «выставочной витрины» с экспонатами. Процесс окончательного выбора происходит на основании информации получаемой из интернета и социальных сетей путем сравнения комплекса потребительских характеристик и отзывов других пользователей о рассматриваемом товаре. Данный процесс достиг уже таких размеров, что маркетологи ввели в свой обиход термин, являющийся по факту профессиональным жаргонным выражением «ЗЫРИНГ». Как следствие одной из основных задач, встающих перед специалистами по сбыту и продвижению продукции на рынке, становится корректировка выработанных стратегий продвижения и технологий продаж с учетом влияния явления под названием «ЗЫРИНГ». Однако для решения данной задачи необходимы дополнительные полномасштабные маркетинговые исследования по данной тематике.

Вышеописанные тенденции рынка электробытовой и компьютерной техники свойственны и отечественному рынку электроинструментов и СММ. Важным элементом, позволяющим оценить состояние и тенденции, сложившиеся на рынке является портрет целевого покупателя ручного электроинструмента и средств малой механизации. Вашему вниманию представлены результаты маркетинговых исследований проведенных Международным институтом рынка, послуживших основой для формирования портрета потребителя. Рассмотрим портрет целевых покупателей электроинструмента и СММ в сегментах профессиональных пользователей и пользователей бытового инструмента — «любителей», применительно к процессу покупки рассматриваемой продукции. Для этого рассмотрим четыре наиболее значимых фактора:

— предпочтения по выбору места покупки электроинструмента в разрезе «профессионал», «любитель»;

— мотивационные факторы влияющих на покупку нового инструмента, в том числе и взамен имеющемуся старому (в разрезе «профессионал» — «любитель»);

— типовое поведение покупателей электроинструмента в процессе его приобретения в сравнении — «профессионалы» и «любители»;

— влияние продавца на окончательный выбор покупателей в процессе покупки.

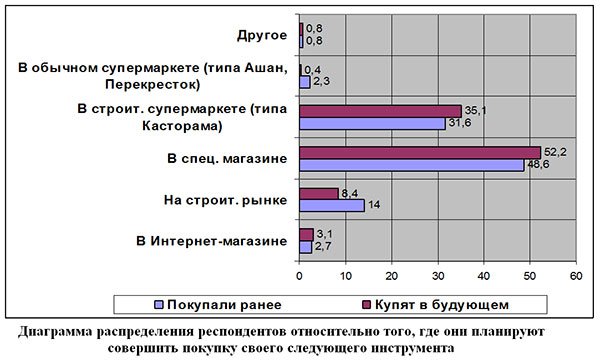

Результаты проведенных исследований свидетельствуют о том, что большинство респондентов предпочитают покупать инструмент либо в специализированных магазинах – 48,6%, либо в строительных супермаркетах DIY формата, типа «Касторама», «ЛЕРУА», «МЕТРИКА» и др. – 31,6%. Ещё 14% респондентов предпочли приобрести инструмент на строительных рынках и только 2,7% в интернет-магазинах, а ещё 2,3% в гипермаркетах типа АШАН, ОКЕЙ и КАРУСЕЛЬ.

С точки зрения потребительских предпочтений выбора места следующей покупки ручного электроинструмента наблюдается в целом сохранение существующей тенденции по отношению к месту покупки уже имеющегося инструмента. При этом возрастает роль специализированных магазинов – 52,2% в основном за счет профессиональных пользователей и строительных супермаркетов DIY формата – 35,1% за счет пользователей бытовыми инструментами.

Диаграмма распределения респондентов относительно того, где они планируют совершить покупку своего следующего инструмента

Результаты сравнительного анализа потребительских предпочтений в выборе места покупки уже имеющегося инструмента и будущего свидетельствует о снижении роли в продаже инструментов строительных рынков и относительном повышении роли интернет – продаж. Что показывают результаты представленные на диаграмме.

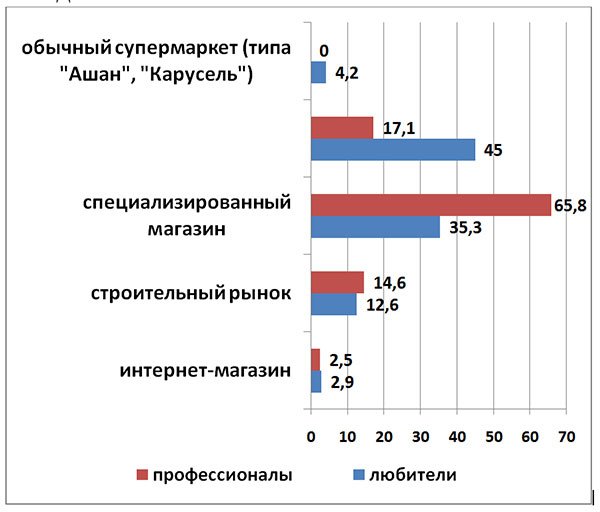

При этом необходимо отметить, что существенно отличаются предпочтения «профессионалов» и «любителей» с точки зрения выбора места покупки электроинструмента. Так «профессиональные пользователи» отдают свое предпочтение специализированным магазинам – 65,8% респондентов и только 17,1% профессионалов отдает свое предпочтение строительным супермаркетам DIY формата, типа «Касторама», «ЛЕРУА», «МЕТРИКА» и др. В то время как «любители» при покупке бытового инструмента отдают своё предпочтение строительным супермаркетам DIY формата, типа «Касторама», «ЛЕРУА», «МЕТРИКА» и др. – 45% респондентов, а ещё 35,3% «любителей» предпочитают покупать в в специализированных магазинах.

Диаграмма распределения респондентов относительно того, где они планируют совершить покупку своего следующего инструмента

Также Международным институтом рынка было проведено аналогичное исследование, по сегменту средств малой механизации (сварочных инверторов, компрессоров, генераторов и снегоочистителей) пользователями которыми в основном являются «профессионалы». Анализ предпочтений пользователей СММ относительно выбора места покупки свидетельствуют о том, что существует определенная корреляция с данными исследования по ручному электроинструменту.

Сравнение результатов ответов на данный вопрос исследования по СММ и результатов проведенного в 2010 году по рынку профессионального электроинструмента свидетельствует о снижении роли строительных супермаркетов форма DIY с 32% до 13%, и серьёзно возросшей роли специализированных магазинов с 49% до 70% респондентов соответственно. Данное обстоятельство объясняется тем фактом, что рассматриваемые СММ: сварочные инвертора, снегоочистители, компрессора и генераторы используются, как правило, в большей степени профессионально, чем в бытовых целях, и приобретаются «профессионалами» которые отдают свое предпочтение специализированным магазинам.

Как показало исследование в настоящее время сегмент интернет продаж, вырос более чем в два раза. Фактически это подтверждает тренд – роста интернет продаж, озвученный выше.

Диаграмма распределения респондентов относительно предпочтений в выборе места покупки СММ

Анализируя мотивационные факторы, влияющие на процесс покупки нового инструмента его пользователями, в том числе и взамен имеющемуся старому следует выделить три наиболее важных фактора: «Имеющийся инструмент вышел из строя», «Понадобилось выполнить более сложную работу» и «Перестал удовлетворять потребности в полном объеме». Следует отметить, что мотивационные факторы оказывают более существенное влияние особенно на «профессионалов», в то время как для пользователей бытовым инструментом основным фактором все-таки остается «Имеющийся инструмент вышел из строя».

Диаграмма распределения мотивационных факторов влияющих на покупку нового инструмента, в том числе и взамен имеющемуся старому (в разрезе «профессионал» — «любитель»)

Анализ поведения покупателей электроинструмента в процессе его приобретения свидетельствует о том, что «профессионалы» и «любители» абсолютно по разному ведут себя в данной ситуации.

Диаграмма распределения респондентов относительно того, какое утверждение наиболее точно соответствует процессу покупки инструмента (в сравнении «любители» — «профессионалы»)

Так «любители» преимущественно знают только магазин – 38,6%, или знают только лимит денег и от этого зависят их др. решения – 30,8% респондентов и всего 15,9% знали марку, модель и магазин, то есть приходили в магазин с уже окончательным решением о покупке конкретного инструмента. В то время как большая часть «профессионалов» знали марку, модель и магазин – 51,9%, в то время, как только 18,3% «знали только лимит денег», а еще 13,8% знали только магазин.

Оценивая влияние продавца, на окончательный выбор покупателей в процессе покупки электроинструмента, можно отметить, что чаще всего он помогал с выбором конкретной модели в 30,1% случаев, выбором конкретной марки в 26,4% случаев, или «другое» — 30,3%, в том числе в 17,6% случаев «не помогал, никак не влиял», или «собственный выбор, личный опыт» в 3,0% случаев.

Оценивая влияние продавца на процесс покупки СММ, можно отметить возрастающую его роль. Так продавец чаще всего помогал с выбором конкретной модели в 35% случаев, а с выбором марки в 31% случаев. Снизилось общее количество выбранных вариантов ответа «другое» всего 25% случаев, при этом возросло количество ответов «не помогал, никак не влиял» 20% случаев и появилась новая категория ответов, соответствующая современным тенденциям «купил через интернет магазин» — почти 5% случаев.

Диаграмма распределения респондентов относительно того, какое утверждение наиболее точно отражает влияние на выбор инструмента продавца

Таким образом портрет целевых потребителей будет иметь следующий вид по отдельным выделенным сегментам:

«профессиональные пользователи»:

— Отдают свое предпочтение специализированным магазинам в 65,8% случаев и только 17,1% профессионалов предпочитают строительные супермаркеты DIY формата.

— Основным мотивирующим при покупке фактором является «Имеющийся инструмент вышел из строя» 81% случаев. Дополнительными факторами выступают: «Понадобилось выполнить более сложную работу» в 49% случаев и «Перестал удовлетворять потребности в полном объеме» в 32% случаев.

— Типовое поведение покупателей «профессионалов» электроинструмента в процессе его приобретения можно охарактеризовать следующим выражением «знали марку, модель и магазин» – 51,9%, в то время, как только 18,3% «знали только лимит денег», а еще 13,8% знали только магазин.

«любители»:

— При покупке бытового инструмента отдают своё предпочтение строительным супермаркетам DIY формата, типа «Касторама», «ЛЕРУА», «МЕТРИКА» и др. – 45% случаев, а ещё 35,3% «любителей» предпочитают покупать в в специализированных магазинах.

— Для пользователей бытовым инструментом основным мотивирующим фактором остается «Имеющийся инструмент вышел из строя», дополнительные факторы оказывают не существенное влияние.

— Типовое поведение покупателей «любителей» следующее –«преимущественно знают только магазин» – 38,6%, или «знают только лимит денег и от этого зависят их др. решения» – 30,8% респондентов и всего 15,9% «знали марку, модель и магазин», то есть приходили в магазин с уже окончательным решением о покупке конкретного инструмента

На основании проведенных исследований и сформированных на основании их портретов потенциальных потребителей выделим некоторые наиболее значимые рекомендации:

1. При разработке современной политики продвижения рассматриваемой группы продуктов необходимо особое внимание уделять повышению эффективности использования интернет технологий.

2. При формировании стратегии сбыта электроинструментов и СММ в среднесрочной перспективе необходимо отдавать предпочтение специализированным магазинам. Для сегмента бытового электроинструмента дополнительно уделять внимание формированию эффективных продаж через строительные супермаркеты формата DIY.

3. В условиях снижения покупательской способности, возрастает значение фактора мастерства продаж, или способность продавца на местах окончательно убедить покупателя в полезности покупки, особенно это актуально для сегмента бытового потребления электроинструментов.

Спасибо за внимание!

ноябрь 2014 года